在内地和香港两地52家上市的内资银行中,郑州银行的投入产出持续优化,成本收入比和人均创收位于52家上市内资银行的前三分之一,管理效率位于同业的第一梯队。

《投资者网》宋鸿

2019年,郑州银行的总资产突破5000亿元,迈入中型城商行之列。作为全国首家A+H股上市城商行,郑州银行2019年归母净利润32.85亿元,同比增长7.4%;2020年一季度末归母净利润10.95亿元,同比增长4.57%。

值得一提的是,根植地区与实体经济的发展,让利于民。在内地和香港两地52家上市的内资银行中,郑州银行的投入产出持续优化,成本收入比和人均创收位于52家上市内资银行的前三分之一,管理效率位于同业的第一梯队。

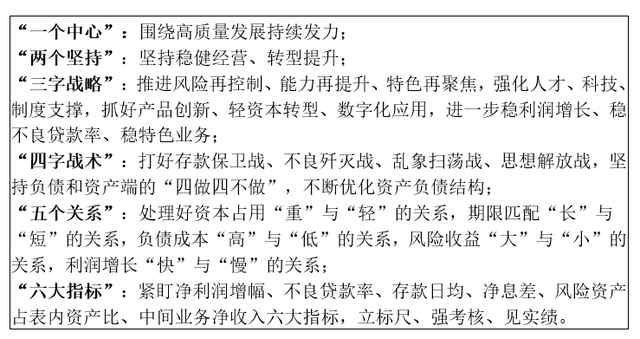

据《投资者网》了解,今年是郑州银行2016-2020五年发展战略规划的收官之年,也是为高质量发展补短板、提效能的关键之年。面对新的发展形势,主动摒弃规模和速度情结,注重速度、效益和质量的协调发展,郑州银行在内部逐步形成了“123456”的高质量发展战略,并将其作为2020年乃至今后一段时期全行经营工作的战略遵循。

人均领先 管理突出

作为上市银行中独树一帜的“商贸物流标杆银行”,地处国家重要综合交通枢纽、国家中心城市、中原经济区核心城市郑州,郑州银行在商贸金融领域有着不可比拟的区位优势。

坚持特色化、差异化发展,聚焦“商贸物流、小微金融、市民金融”三大业务,郑州银行深入推进公司及零售业务转型,并取得初步成效。

根据Wind数据,在内地、香港两地52家上市银行的数据对比中,郑州银行2019年的成本收入比为26.46%,同比下降1.5个百分点,位列总榜的第16位;人均创收262.44万元,位列总榜的第17位。

值得注意的是,基于经营管理能力持续提升,在英国《银行家》2019全球1000家银行排名中,郑州银行一级资本位列第227名,较2018年上升18名;并作为河南省唯一上榜城商行,荣获中国《银行家》“最佳战略管理城市商业银行”奖。与此同时,得益于提早谋划、尽早行动。今年年初,在防疫抗疫和经营发展的攻坚战中,郑州银行全员用两个月时间干出了三个月的成绩:2020年一季度,银行资产规模5326.78亿元,较年初增长322亿元,增幅6.43%;发放贷款及垫款本金2086.67亿元,较年初增长6.51%;吸收存款本金3188.12亿元,较年初增长了10.23%。

2020年一季度,公司实现营收37.29亿元,同比增长30.37%;净利润11.26亿元,同比增长4.76%;成本收入比19%,较上年下降7.46个百分点。不良贷款率2.35%,较年初下降0.02个百分点;拨备覆盖率162.04%,资本充足率11.98%,主要监管指标符合监管要求。

直面不良 加大核销

通常而言,上市银行作为银行中优秀的一部分,其经营情况、盈利能力和财务状况相比非上市银行表现要好,这意味着更多的机遇,还有更多的挑战。

近年来,伴随着风险暴露从东部沿海经济发达地区向中西部地区蔓延和传导,在支持地方经济的同时,中西部的城商行多面临着不良贷款的压力。对此,集约发展、让利市场的郑州银行也启动了大规模的不良贷款确认及核销。

2019年,郑州银行不良贷款率2.37%,拨备覆盖率159.85%,关注类贷款占比2.08%,将三季度数据有所下降,潜在不良贷款生成压力有所降低。逾期90天以上贷款偏离度88.66%,较三季度末上升4.99个百分点,同比下降6.69个百分点,资产质量边际有所改善。

今年一季度末,郑州银行不良率2.35%,比全国银行业平均不良率高0.45个百分点,但比河南省银行业平均不良率低1.1个百分点,与河南省城商行不良率持平。

将资产质量管理放在首位。2020年,郑州银行持续将信用风险“降旧控新”作为阶段性的工作重心。制定不良资产三年处置规划,加大存量不良的清收处置力度;加强信用风险相关的队伍建设、授信管理、科技建设,严防不良新增。

根据年报透露,2020年,郑州银行将“六大指标”优化调整为:净利润增幅、不良贷款率、存款日均、净息差、风险资产占表内资产比、中间业务净收入。建立自上而下的联动考核机制,把各项指标逐项分解至主管行领导、前中后台部门并严格考核,同时集中人才、费用、科技资源向“六大指标”重点倾斜,确保资产负债结构持续优化,经营效益稳步提升。

轻量转型 高质发展

高质量发展、轻资本转型。在上一个五年发展战略规划的收官之年,郑州银行按照中国银保监会河南监管局“建设优秀城商行”要求,逐步形成了“123456”的高质量发展战略,并将其作为2020年乃至今后一段时期全行经营工作的战略遵循。

坚守与创新并行。在经营业绩稳健增长的同时,郑州银行重点领域业务也取得突破。

公告显示,郑州银行启动实施2020年度资产流转方案,“豫鼎”系列个人住房抵押贷款资产支持证券已获中国人民银行批准注册;围绕先进建筑业、物流业、医药及医疗器械批发等七大行业,制定首批非房地产非政府平台优质客户白名单;落地首笔债融计划撮合类业务;开展省内首笔以境内债券为质押的外币回购业务。

全力向轻资本转型,提高股东价值创能力。郑州银行主动摒弃高资本消耗的粗放式发展模式,强化“资本稀缺”意识,加强资本管理;加强客群建设、营销能力、产品创新、投研能力等基础工作,打造健康可持续的发展模式。

为了抢占未来竞争高地。郑州银行制定2020-2022科技三年规划,加大科技投入。2020年科技项目预算投入3.5亿元,较上年实际支出增加18%。行长申学清直接分管信息科技部、渠道管理部,设立创新总监,强化科技创新的引领地位;成立对公、零售、风险三个科技支持中心,配备专职人员、推行敏捷研发,加强科技与业务的深度融合。

此外,公司拟非公开发行不超过10亿股(含)A股股票,募集资金不超过60亿元(含)人民币,目前该方案正处于回复证监会反馈意见阶段。业内预计,该项目有望于2020年内落地,届时核心一级资本的补充将使公司的资本约束将得到有效缓解。